Notes de version

Fin du soutien de Windows 7 et Windows Server 2008 R2 SP1

Comme nous l’annonçons depuis novembre 2018 dans de nombreux documents (procédures d'installation et textes sur les sites Web), ainsi que dans les courriels envoyés les 3 septembre et 3 décembre derniers, nos logiciels ne supportent plus Windows 7 ni Windows Server 2008 R2 SP1 depuis novembre 2019.

Pour obtenir plus de détails, veuillez consulter l'article Fin du soutien de Windows 7 et Windows Server 2008 R2 SP1 de la Base de connaissances.

Essayez notre Base de connaissances!

Consultez notre Base de connaissances pour trouver rapidement l’information dont vous avez besoin!

Notre Base de connaissances contient une foule d’articles répondant aux questions techniques et fiscales les plus couramment posées aux agents du Centre de soutien. Il suffit d’entrer quelques mots-clés, et les articles apparaissent en ordre de pertinence pour vous offrir des renseignements judicieux qui répondront de façon précise à vos questions.

Renseignements essentiels à propos du logiciel

Années d’imposition traitées

Taxprep des sociétés 2020 v.1.1 est destiné au traitement des déclarations de revenus des sociétés dont l’année d’imposition débute le ou après le 1er janvier 2017 et se termine le ou avant le 31 octobre 2020.

Pour le traitement des déclarations visant une année d’imposition qui débute avant cette période, vous devez utiliser la version précédente appropriée. Veuillez vous référer à la rubrique d’aide « Années d’imposition traitées » pour connaître la liste des années d’imposition traitées par chaque version de Taxprep des sociétés.

Année d’imposition inscrite par défaut

Lors de la création d’une nouvelle déclaration, l’année d’imposition indiquée par défaut débute le 1er juillet 2019 et se termine le 30 juin 2020.

Modules Renseignements spécialisés, Réseau avancé et Transmission par Internet des déclarations des sociétés

Les modules Renseignements spécialisés (RS), Réseau avancé et Transmission par Internet des déclarations des sociétés sont des options vendues séparément du logiciel.

Aperçu - Version 2020 1.1

Changements au calcul du nombre d’heures rémunérées pour les fins du formulaire CO-771

En raison des changements annoncés dans le bulletin d’information 2020-09 publié le 29 juin par le ministère des Finances du Québec, des modifications ont été apportées au calcul des heures rémunérées relativement à la déduction pour petite entreprise dans le formulaire CO-771. Pour en savoir davantage, veuillez consulter la note relative à ce sujet.

Changements au taux d’imposition en Alberta

En raison des changements annoncés dans le Special Notice Vol. 5 No. 58 publié le 30 Juin par la Tax and Revenue Administration de l’Alberta, des modifications ont été apportées au taux d’imposition de l’Alberta. Pour en savoir davantage, veuillez consulter la note relative à ce sujet.

Correction des champs de description – Formulaire T661 Partie 2 et Notes aux états financiers

Une correction a été effectuée dans les champs de la Section B – Description du projet du formulaire T661 Partie 2 (code d’accès : 661 PARTIE 2) ainsi que dans le formulaire Notes (code d’accès : NOTES). Auparavant, si une phrase dépassait 78 caractères, le dernier mot de la ligne était tronqué et reporté à la ligne suivante tandis que, désormais, le mot entier est reporté à la ligne suivante. De plus, si une description est déjà présente dans l’un de ces champs, cliquez dans le champ en question pour appliquer la correction.

Formulaires mis à jour - Version 2020 1.1

* Veuillez noter que les formulaires dont le titre est suivi d’un astérisque (*) ont été mis à jour selon la plus récente version soumise par l’autorité fiscale concernée.

Fédéral

Fédéral

Annexe 8, Déduction pour amortissement (DPA) (code d’accès : 8)

Conformément aux consignes pour remplir le formulaire, les montants de la colonne 10, Produit de disposition disponible pour réduire la FNACC des BIIA, ainsi que la colonne 11, Coût net en capital des ajouts de BIIA acquis durant l'année, seront calculés pour les catégories 10.1, 13 et 14.

Québec

Québec

CO-130.A, Déduction pour amortissement (code d’accès : Q8)

Conformément aux consignes pour remplir le formulaire, les montants de la colonne F.1, Produit des aliénations pouvant réduire le coût en capital des BIIA acquis dans l’année d’imposition, ainsi que la colonne F.2, Coût net en capital relatif aux BIIA acquis dans l'année d’imposition, seront calculés pour les catégories 10.1, 13 et 14.

CO-771, Calcul de l’impôt sur le revenu d’une société (code d’accès : 771)

Dans son bulletin d’information 2020-9 publié le 29 juin 2019, le ministère des Finances du Québec a annoncé un ajustement ponctuel du calcul des heures rémunérées relativement à la déduction pour petite entreprise. Par conséquent, la ligne a1 a été ajoutée au formulaire.

Veuillez prendre note que vous pouvez prendre en considération cet ajustement ponctuel pour le calcul des heures rémunérées d’une société de personnes à la ligne c, mais qu’il ne sera pas appliqué à la ligne 07b pour le test de l’année précédente sur une base consolidée.

Alberta

Alberta

AT1, Alberta Corporate Income Tax Return (code d’accès : AT1)

Le taux d’imposition de base sera ramené de 10 % à 8 % le 1er juillet 2020. Par conséquent, le taux utilisé aux fins du calcul du montant de la ligne 068 a été modifié pour en tenir compte. Lorsque l’année d’imposition de la société chevauchera le 1er juillet 2020, ce taux sera calculé au prorata du nombre de jours de l’année d’imposition postérieurs au 30 juin 2020. De plus, le taux pour la déduction accordée aux petites entreprises de la province a aussi été modifié. Veuillez consulter la note relative au formulaire AT1 Schedule 1 ci-dessous pour obtenir plus de détails à ce sujet.

AT1 Schedule 1, Alberta Small Business Deduction (code d'accès : A1)

Le taux pour la déduction accordée aux petites entreprises sera ramené de 8 % à 6 % le 1er juillet 2020. Le tableau Calculation of the Alberta Small Business Deduction a été modifié pour refléter ce changement.

AT1 Schedule 13, Alberta Capital Cost Allowance (code d’accès : A13)

Conformément aux consignes pour remplir le formulaire, les montants de la colonne 10, Proceeds of dispositions available to reduce the UCC of AIIP, ainsi que la colonne 11, Net capital cost additions of AIIP acquired during the year, seront calculés pour les catégories 10.1, 13 et 14.

Calculs corrigés

Le problème suivant a été corrigé dans la version 2020 1.1 :

Fédéral

Fédéral

Aperçu - Version 2020 1.0

Taxprep des sociétés 2020 v.1.0 intègre plusieurs changements fiscaux et techniques. Voici une brève présentation des principaux sujets traités dans le présent document.

Information générale

Ayant subi des conséquences liées à la pandémie actuelle de COVID-19, l'ARC a mis à jour un nombre limité d'éléments de son système de cotisation au début du mois de juin 2020. Pour cette version, l'ARC nous a demandé de n'apporter aucun changement aux formulaires ou aux calculs qui touchent à un sujet administré par celle-ci, sauf l'ajout de l'annexe 58 et l'ajout d'une ligne à l'annexe 200. Le but de cette stratégie est de faire en sorte que le logiciel et le système de cotisation effectuent les mêmes calculs. Nous vous invitons à consulter l'article Information concernant la version 2020 1.0 de Taxprep des sociétés et CCH iFirm Tax T2 de notre de Base de connaissances pour obtenir plus de détails.

Annexe 58, Crédit d’impôt pour la main-d’œuvre journalistique canadienne (code d’accès : 58)

Cette nouvelle annexe sert à calculer le crédit d'impôt remboursable pour la main-d’œuvre journalistique canadienne pour une organisation journalistique admissible dont l’année d’imposition commence après le 31 décembre 2018. Pour en savoir davantage, veuillez consulter la note relative à ce sujet.

AT1 Schedule 13, Alberta Capital Cost Allowance (code d’accès : A13)

Afin de vous permettre de faire un meilleur suivi des biens relatifs à l’incitatif à l’investissement accéléré, plusieurs colonnes ont été ajoutées au formulaire. Pour en savoir davantage, veuillez consulter la note relative à ce sujet.

Formation

Pour vous familiariser avec les fonctionnalités de la nouvelle interface améliorée de Taxprep, consultez les différentes vidéos offertes dans le Centre d’Aide de Taxprep des sociétés.

Pour consulter les autres options de formation offertes au sujet de Taxprep des sociétés (séminaires, webinaires, tutoriels et autres), veuillez accéder à la section Formation du site Web de Wolters Kluwer. Vous pouvez également y accéder à partir du logiciel en sélectionnant Obtenir de la formation Taxprep dans le menu Aide.

Amélioration de votre productivité

Profils du cabinet

Onglet FORMULAIRES D’AUTORISATION

À la suite de la mise à jour du formulaire Alberta Consent Form (code d’accès : AAUT), le champ Courrier électronique a été ajouté sous le champ Numéro de télécopieur, dans la section Identification du représentant autorisé de l’onglet FORMULAIRES D’AUTORISATION. L’adresse courriel indiquée dans ce nouveau champ correspond à l’adresse courriel saisie dans l’onglet PROFIL. De plus, dans la section AAUT – Alberta consent form, les lignes Autorisez l’accès par téléphone, courriel, télécopieur ou courrier et Autorisez l’accès en ligne (TRACS) ont été ajoutées. Cet accès inclut aussi l’autorisation par téléphone, courriel, télécopieur et courrier.

Fédéral

Fédéral

Annexe 21, Crédits fédéraux et provinciaux ou territoriaux pour impôt étranger et crédit fédéral pour impôt sur les opérations forestières (code d’accès : 21)

Dans la section 6, le montant de la ligne Montant déductible selon l'alinéa 110(1)d.2) à titre d'actions de prospecteur ou de commanditaire en prospection est maintenant calculé selon le montant saisi à la ligne 350 de la déclaration T2.

Lors de l’ouverture d’un fichier-client traité avec une version précédente de Taxprep des sociétés, si le montant saisi à la ligne Montant déductible selon l'alinéa 110(1)d.2) à titre d'actions de prospecteur ou de commanditaire en prospection est différent du montant saisi à la ligne 350 de la déclaration T2, le montant dans l’annexe sera conservé sous la forme d’un montant inscrit par substitution.

INTÉRÊTS, Intérêts et pénalité pour production tardive (code d’accès : INTERETS)

Dans le calcul des intérêts sur le solde impayé et dans le calcul de la pénalité pour production tardive de la section Fédéral, l’impôt payable comprend l’impôt fédéral plus l’impôt provincial ou territorial (sauf les provinces du Québec et de l’Alberta) et exclue les éléments suivants, car les remboursements sont réputés être payés après la date où la déclaration doit être produite :

- le remboursement au titre de dividendes (ligne 784 de la déclaration T2);

- le remboursement fédéral au titre des gains en capital (ligne 788 de la déclaration T2);

- le remboursement provincial ou territorial au titre des gains en capital (ligne 808 de la déclaration T2).

Par conséquent, le calcul et le texte du champ du solde impayé des sous-sections Pénalité pour production tardive et Intérêts de la section Fédéral ont été modifiées.

De plus, il ne faut pas tenir compte de l’Alberta Capital Gains Refund (ligne 086 de la déclaration AT1) dans le calcul des intérêts sur le solde impayé et dans le calcul de la pénalité pour production tardive de la section Alberta, car le remboursement est réputé être payé après la date où la déclaration doit être produite.

Également, dans le calcul de la pénalité pour production tardive de la section Alberta, l’impôt impayé qui est utilisé dans le calcul du 1 % ne doit pas tenir compte de l'Alberta Scientific Research & Experimental Development (SR&ED) Tax Credit (ligne 081 de la déclaration AT1); de l’Alberta Qualifying Trust (QET) Tax Credit et le Film and Television Tax Credit (inscrits à la ligne 087 de la déclaration AT1); ni de l'Interactive Digital Media Tax Credit (ligne 085 de la déclaration AT1), selon l’alinéa 37(1)b) de l’Alberta Corporate Tax Act.

Alberta

Alberta

AT1, Alberta Corporate Income Tax Return (code d’accès : AT1)

Le montant de la ligne 091 doit être de « 0 » lorsque la déclaration AT1 est sélectionnée pour le Alberta Net file. Si le montant de cette ligne est substitué avec un montant autre que « 0 » et que la déclaration AT1 est sélectionné pour le Alberta Net file, un diagnostic indiquera que vous devez inscrire « 0 » ou retirer la substitution.

Formulaires mis à jour - Version 2020 1.0

* Veuillez noter que les formulaires dont le titre est suivi d’un astérisque (*) ont été mis à jour selon la plus récente version soumise par l’autorité fiscale concernée.

Fédéral

Fédéral

Annexe 200, T2 - Déclaration de revenus des sociétés (code d’accès : T2)*

La ligne 798, Crédit d’impôt pour la main-d’œuvre journalistique canadienne (annexe 58), a été ajoutée en remplacement de la ligne maison Crédit d’impôt pour la main-d’œuvre à l’intention des organisations journalistiques admissibles, qui était utilisée dans les versions antérieures du logiciel.

Annexe 8 GRILLE, Grille de la déduction pour amortissement (DPA) (code d’accès : 8 GRILLE)

À la suite d’une discussion avec Revenu Québec, les proportions suivantes servant à calculer la DPA additionnelle de 35 % ainsi que la DPA additionnelle de 60 % dans la section Déduction additionnelle pour amortissement du Québec (DPA additionnelle) ne sont plus limitées à 1 :

- les 2 proportions entre les champs Coût en capital des biens admissibles moins la DPA demandée pour les biens admissibles et FNACC de la catégorie avant la DPA;

- la proportion entre les champs Moitié du coût en capital des biens admissibles mis en service dans l'année d'imposition courante et FNACC de la catégorie avant la DPA;

- la proportion entre les champs Coût en capital des biens admissibles moins la DPA demandée pour les biens admissibles et FNACC de la catégorie avant la DPA.

Annexe 58, Crédit d’impôt pour la main-d’œuvre journalistique canadienne (code d’accès : 58)*

Cette nouvelle annexe sert à calculer le crédit d'impôt remboursable au taux de 25 % sur les dépenses de main-d'œuvre admissibles engagées au cours d'une année d’imposition commençant après le 31 décembre 2018 par une organisation journalistique admissible à l'égard de ses employés de salle de presse admissibles. Ce crédit d’impôt est assujetti à un plafond annuel de 55 000 $ par employé de salle de presse admissible. Le montant C est inscrit à la ligne 798, Crédit d’impôt pour la main-d’œuvre journalistique canadienne de la déclaration T2 (code d’accès : T2).

INTÉRÊTS, Intérêts et pénalité pour production tardive (code d’accès : INTERETS)

Afin de calculer correctement les intérêts et la pénalité pour production tardive à la suite des mesures des gouvernements relatives à la COVID-19, les champs Date limite de production des sections Fédéral et Québec et le champ Filing deadline de la section Alberta affichent 2020-06-01 lorsque que la date normale de production des déclarations T2, CO-17 et AT1 aurait été après le 18 mars 2020 (après le 16 mars 2020 pour la déclaration CO-17) et avant le 1er juin 2020. De plus, les champs Date limite de production des sections Fédéral et Québec et le champ Filing deadline de la section Alberta affichent 2020-09-01 lorsque que la date normale de production des déclarations T2 et CO-17 aurait été après le 31 mai 2020 et avant le 1er septembre 2020. Cette date sert à calculer la pénalité pour production tardive ainsi que l’intérêt sur la pénalité pour production tardive.

De plus, la question Voulez-vous calculer les intérêts sur le solde impayé pour l’impôt de la Partie I et l’impôt provincial ou territorial séparément de l’impôt des autres Parties de la Loi (COVID-19)? a été ajoutée au début de la section Fédéral. La réponse à cette question est Oui lorsque la date normale d’exigibilité du solde d’impôt à payer est après le 17 mars 2020 et avant le 1er septembre 2020.

Lorsque la réponse à cette question est Oui :

- Dans la section Dates,

- la date du champ Date d’exigibilité du solde (COVID-19) dans la sous-partie Impôt de la Partie I et impôts provinciaux et territoriaux affichera 2020-09-01;

- la date du champ Date d’exigibilité du solde dans la sous-partie Impôt des autres Parties de la Loi sera la même que la date du champ Date d’exigibilité du solde dans la section Dates;

- le solde pour chaque type d’impôt selon les renseignements inclus dans la déclaration T2 sera inscrit dans les champs Solde à payer selon la déclaration T2 – Impôt de la Partie I et impôts provinciaux et territoriaux et Solde à payer selon la déclaration T2 – Impôt des autres Parties de la loi.

- Dans la section Intérêts, un calcul spécifique s’effectue pour le solde dû concernant l’impôt de la partie I et les impôts provinciaux et territoriaux en rapport avec la date d’exigibilité du solde repoussée ainsi que pour le solde dû concernant l’impôt des autres parties de la Loi de l’impôt sur le revenu selon la date normale d’exigibilité.

- Finalement, les lignes Paiement effectué le ou avant le et Intérêts sur le solde impayé ont été doublées dans la section Montant dû.

Une question semblable, c'est-à-dire Voulez-vous calculer les intérêts sur le solde impayé pour l’impôt sur le revenu séparément de la taxe sur le capital et la taxe compensatoire (COVID-19)?, a été ajoutée au début de la section Québec. La réponse à cette question est Oui lorsque la date normale d’exigibilité du solde d’impôt à payer est après le 17 mars 2020 et avant le 1er septembre 2020.

Lorsque la réponse à cette question est Oui :

- Dans la section Dates,

- la date du champ Date d’exigibilité du solde (COVID-19) dans la sous-partie Impôt sur le revenu affichera 2020-09-01;

- la date du champ Date d’exigibilité du solde dans la sous-partie Autres taxes sera la même que la date du champ Date d’exigibilité du solde dans la section Dates;

- le solde pour chaque type d’impôt selon les renseignements inclus dans la déclaration T2 sera inscrit dans les champs Solde à payer selon la déclaration CO-17 – Impôt sur le revenu et Solde à payer selon la déclaration CO-17 – Autres taxes.

- Dans la section Intérêts, un calcul spécifique s’effectue pour le solde dû concernant l’impôt sur le revenu en rapport avec la date d’exigibilité du solde repoussée ainsi que pour le solde dû concernant les autres taxes selon la date normale d’exigibilité.

- Finalement, les lignes Paiement effectué le ou avant le et Intérêts sur le solde impayé ont été doublées dans la section Montant dû.

Dans la section Alberta, le champ Balance-due day affiche 2020-08-31 lorsque la date normale d’exigibilité du solde aurait été après le 17 mars 2020 et avant le 1er septembre 2020.

Paiements, Grille de calcul pour les paiements incitatifs (code d’accès : PAIEMENTS)

La ligne suivante a été ajoutée à la section Crédits d’impôt dont le montant doit être ajouté au revenu :

- Crédit d’impôt relatif à des personnes ayant des contraintes sévères à l’emploi – PME.

La ligne suivante a été ajoutée à la section Crédits d’impôt dont le montant doit réduire le coût en capital d’un bien :

- Crédit d’impôt relatif à l’investissement et à l’innovation.

Acomptes, Acomptes provisionnels du fédéral (code d'accès : VFED)

Le 18 mars 2020, le gouvernement fédéral a annoncé que l’Agence du revenu du Canada repoussait au 1er septembre 2020 le paiement des acomptes pour l’impôt de la partie I de la Loi de l’impôt sur le revenu qui devenaient payables après le 17 mars 2020 et avant le 1er septembre 2020. Afin de calculer correctement les acomptes payables durant cette période, la question Voulez-vous effectuer les calculs des versements selon la date de paiement repoussée (COVID-19)? a été ajoutée pour indiquer que le calcul est effectué selon la date d’exigibilité repoussée.

La réponse à cette question est Oui lorsque au moins l’une des dates saisies ou calculées dans les sections Tableau des versements mensuels et Tableau des versements trimestriels est après le 17 mars 2020 et avant le 1er septembre 2020. Lorsque la réponse est Oui, les montants des lignes et champs suivants sont calculés :

- Dans les deux sections Tableau des versements mensuels et Tableau des versements trimestriels :

- La ligne Versement (COVID-19) a été ajoutée à la fin des tableaux pour calculer le montant d’acompte payable au 1er septembre 2020. Le champ sous la colonne Date indique 2020-09-01 et le champ sous la colonne Acomptes mensuels (ou Acomptes trimestriels) inclut alors tous les montants d’acomptes relatifs uniquement à l’impôt de la Partie I et aux impôts provinciaux et territoriaux qui sont devenus payables après le 17 mars 2020 et avant le 1er septembre 2020.

- Veuillez noter que dans la colonne Acomptes mensuels (ou Acomptes trimestriels) les acomptes payables relativement à l’impôt des Parties VI, VI.1 et XIII.1, si applicable, continueront à être calculés comme payables à la date originale.

- Dans les sections 1 – Méthode de la 1re base des acomptes provisionnels, 2 – Méthode combinée de la 1re et de la 2e base des acomptes provisionnels et 3 – Méthode de l'impôt estimatif, les lignes sont doublées afin de faire des calculs séparés pour les acomptes payables selon l’impôt de la Partie I et les impôts provinciaux et territoriaux ainsi que selon l’impôt des Parties VI, VI.1 et XIII.1.

- La section Calcul de la base des acomptes provisionnels selon les parties de la Loi a été ajoutée à la fin du formulaire pour calculer la base des acomptes provisionnel relativement à l’impôt de la Partie I et aux impôts provinciaux et territoriaux (lignes L1, M1 et N1) ainsi que selon l’impôt des Parties VI, VI.1 et XIII.1 (lignes L2, M2 et N2).

Si vous ne désirez pas calculer les versements des acomptes selon la date d’exigibilité repoussée, vous pouvez répondre Non à la question en utilisant une substitution et les calculs habituels s’appliqueront. De cette façon, aucun calcul relatif aux nouvelles lignes et champs ne s’effectuera.

De plus, le calcul du montant de la ligne Impôt des provinces/territoires autres que l'Alberta, le Québec et l'Ontario avant les crédits d'impôt provinciaux remboursables dans la colonne 1re base des acomptes provisionnels de la section Calcul de la base des acomptes provisionnels tient compte des nouvelles mesures suivantes annoncées dans le budget 2020 de la Nouvelle-Écosse :

- la diminution du taux d’impôt des sociétés, lequel est passé de 16 % à 14 %;

- la diminution du taux d'imposition pour les petites entreprises, lequel est passé de 3 % à 2,5 %.

Ces diminutions s’appliquent au nombre de jours dans l’année d’imposition après le 31 mars 2020.

RC59, Demande d’autorisation d’un représentant (RC59 TED) (code d’accès : RC59)

L’ARC ne permet plus l’impression de formulaires RC59 à partir d’un logiciel d’impôt. Depuis la mi-février, l’ARC rend disponible sur son site le nouveau formulaire AUT-01 combiné qui accorde l’accès hors ligne seulement. Ce nouveau formulaire regroupe trois formulaires d’autorisation, soient les formulaires T1013, RC59 et NR95. Par conséquent, si vous désirez faire parvenir une copie papier du formulaire AUT-01 combiné à l’ARC, vous pouvez utiliser notre logiciel Taxprep Forms ou vous procurer la nouvelle version imprimable du formulaire auprès de l’ARC et la remplir manuellement. Il est important de noter que cette nouvelle version imprimable du formulaire AUT-01 permettra uniquement de demander un accès hors ligne qui accordera le droit de communiquer avec l’ARC par téléphone, par lettre ou en personne. Aucun accès en ligne ne pourra être demandé par le biais de cette version imprimable.

Nous vous rappelons que l’accès en ligne est nécessaire pour utiliser certains services de l’ARC, tel que Préremplir la T2 (TaxprepConnect). C’est pourquoi nous ne recommandons pas l’utilisation de cette nouvelle version du formulaire AUT-01 avec accès hors ligne.

Important

Il sera très important de ne pas faire parvenir de copie papier du nouveau formulaire AUT-01 à l’ARC par courrier, par télécopieur ou par téléchargement d’un document numérisé si vous êtes déjà autorisé par votre client.

Tous les nouveaux formulaires AUT-01 reçus par courrier, par télécopieur ou par téléchargement seront traités comme des nouvelles demandes pour l’accès hors ligne, ce qui annulera les demandes d’accès en ligne déjà traitées.

Puisque le formulaire RC59, Consentement de l’entreprise pour l’accès hors ligne, a été supprimé par l’ARC, il n’est plus possible d’imprimer ce formulaire et de le faire parvenir par la poste ou par télécopieur à l’ARC. Par conséquent, les demandes d’autorisation d’un représentant pour une entreprise créées à l’aide du logiciel peuvent uniquement être transmises électroniquement à l’ARC.

Ainsi, toutes les lignes relatives à la transmission par la poste du formulaire RC59 ont été retirées du formulaire.

Lors de l’ouverture d’un fichier-client traité avec une version précédente de Taxprep des sociétés, les données inscrites aux lignes retirées ne seront pas conservées.

RC59X, Demande d’annulation de l’autorisation d’un représentant (RC59X TED) (code d’accès : RC59X)

Puisque le formulaire RC59X, Annulation du consentement de l’entreprise ou de l’autorisation de délégataires, a été supprimé par l’ARC, il n’est plus possible d’imprimer ce formulaire et de le faire parvenir par la poste ou par télécopieur à l’ARC. Par conséquent, les demandes d’annulation de l’autorisation d’un représentant créées à l’aide du logiciel peuvent uniquement être transmises électroniquement à l’ARC.

Ainsi, toutes les lignes relatives à la production en format papier du formulaire RC59X ont été retirées du formulaire. Lors de l’ouverture d’un fichier-client traité avec une version précédente de Taxprep des sociétés, les données inscrites aux lignes retirées ne seront pas conservées.

RC4649, Déclaration pays par pays (code d’accès : RC4649)

Dans la Partie II – Déclaration pays par pays, une explication a été ajoutée dans la sous-section 2 – Liste de toutes les entités constitutives, sous la ligne Établissement stable, afin de préciser lorsqu’une entité constitutive est un établissement stable. Pour obtenir plus d’informations, consultez la sous-section Déterminer si l'entité constitutive est un établissement stable de la rubrique d’aide RC4649 - Déclaration pays par pays (DPP).

Programmes Agri-stabilité et Agri-investissement (code d’accès : AGRI/HAGRI) – Île-du-Prince-Édouard*

Dans le formulaire Statement A, Statement of Farming Activities for Corporations, les changements suivants ont été effectués :

- à la section Participant Identification, la ligne Telephone (Evenings) a été retirée;

- à la section Your Farming Information, la ligne Province of main residence as of December 31, 2018 a été retirée;

- à la section Additional Contacts (Accountant, Spouse, and/or other), les lignes AgriStability Pin #, Name et Social Insurance Number ont été retirées;

- à la section Production (Crop) Insurance (PI) Information, la question Do you purchase agricultural commodities for resale? a été retirée.

Lettre au client, Grille des lettres aux clients (code d’accès : LETTRE C)

À la suite des mesures fédérales relatives à la COVID-19, les champs Date de limite de production affichent maintenant :

- 2020-06-01 lorsque la date limite normale aurait été après le 18 mars 2020 (après le 16 mars 2020 pour la déclaration CO-17) et avant le 1er juin 2020. Ce calcul s’applique aux sections suivantes de la grille : la section concernant la déclaration T2, celle des formulaires T106, T1044, T1134, T1135, RC4649, celle de la déclaration CO-17 du Québec et celle de la déclaration AT1 de l’Alberta.

- 2020-09-01 lorsque la date limite normale aurait été après le 31 mai 2020 (après le 17 mars 2020 pour la déclaration FIN 542 de la Colombie-Britannique) et avant le 1er septembre 2020. Ce calcul s’applique aux sections suivantes de la grille : la section concernant la déclaration T2, celle des formulaires T106, T1044, T1134, T1135, RC4649, celle de la déclaration CO-17 du Québec, celle de la déclaration AT1 de l’Alberta ainsi que la section British Columbia.

De plus, la question Voulez-vous utiliser les dates d’exigibilité du solde distinctes pour l’impôt de la Partie I et l’impôt des autres Parties de la Loi (COVID-19)? a été ajoutée aux sections T2 – Papier et T2 – Transmission par internet afin de vous permettre d’utiliser les dates d’exigibilité du solde et le solde dû spécifiques à l’impôt de la Partie I et aux impôt provinciaux et territoriaux ainsi qu’à l’impôt des autres parties de la Loi de l’impôt sur le revenu dans la lettre client Instructions pour la production des déclarations de revenu (code d’accès : LETTRE I). La réponse à cette question est Oui lorsque la date d'exigibilité originale du solde est après le 17 mars 2020 et avant le 1er septembre 2020.

Finalement, la question Voulez-vous utiliser les dates d’exigibilité du solde distinctes pour l’impôt sur le revenu et la taxe sur le capital et la taxe compensatoire (COVID-19)? a été ajoutée à la section CO-17 – Transmission par internet afin de vous permettre d’utiliser les dates d’exigibilité du solde et le solde dû spécifiques à l’impôt sur le revenu ainsi qu’aux autres taxes dans la lettre client Instructions pour la production des déclarations de revenu. La réponse à cette question est Oui lorsque la date d'exigibilité originale du solde est après le 17 mars 2020 et avant le 1er septembre 2020.

Québec

Québec

CO-17, Déclaration de revenus des sociétés (code d’accès : CO17)

Veuillez noter que les codes d’impôt spéciaux suivants peuvent désormais être sélectionnés aux lignes 425ai et 425bi :

- 97, Investissement et innovation;

- 98, Personnes ayant des contraintes sévères à l’emploi – PME;

Lors de l’ouverture d’un fichier-client traité avec une version précédente de Taxprep des sociétés, si un code 98, Autre, est inscrit à la ligne 425ai ou 425bi, ce code sera changé pour 198, Autre.

QC L440P-Y, Crédits additionnels du Québec (code d’accès : L440P)

Dans son budget de 2020-2021 déposé le 10 mars 2020, le gouvernement du Québec a annoncé l’instauration de deux nouveaux crédits d’impôt remboursables.

Par conséquent, les codes de crédit suivants ont été ajoutés au formulaire :

- 109, Crédit d’impôt relatif à l’investissement et à l’innovation;

- 110, Crédit d’impôt relatif à des personnes ayant des contraintes sévères à l’emploi – PME.

Q1 L70A, Crédits d’impôt imposables (code d’accès : L70A) et

Q1 L140A, Crédits d’impôt non imposables (code d’accès : L140A)

Dans son budget de 2020-2021 déposé le 10 mars 2020, le gouvernement du Québec a annoncé l’instauration de deux nouveaux crédits d’impôt remboursables.

Par conséquent, les codes de crédit suivants ont été ajoutés aux formulaires :

- 109, Crédit d’impôt relatif à l’investissement et à l’innovation;

- 110, Crédit d’impôt relatif à des personnes ayant des contraintes sévères à l’emploi – PME.

CO-1029.8.36.ES, Crédit d’impôt pour la production d’enregistrement sonores (code d’accès : 1029836ES)

Une question a été ajoutée sous la ligne 09a et vous permet d’identifier si la demande de décision préalable pour le bien admissible, ou la demande de certificat si aucune demande de décision préalable n’a été présentée, a été présentée auprès de la Société de développement des entreprises culturelles après le 10 mars 2020. Lorsque la réponse à cette question est Oui, le pourcentage de la ligne 64, qui est utilisé pour calculer la limite basée sur les frais de production cumulés, sera de 65 %.

CO-1029.8.36.SM, Crédit d’impôt pour la production de spectacles (code d’accès : 1029836SM)

Une question a été ajoutée sous la case 09 et vous permet d’identifier si la première période d’admissibilité du spectacle se termine après le 10 mars 2020 et si la demande de décision préalable pour le bien admissible (ou la demande de certificat si aucune demande de décision préalable n’a été présentée) a été présentée auprès de la Société de développement des entreprises culturelles après le 10 mars 2020. Lorsque la réponse à cette question est Oui, le pourcentage de la ligne 61, qui est utilisé pour calculer la limite basée sur les frais de production cumulés, sera de 65 %.

CO-1159.2, Calcul de la taxe compensatoire des institutions financières (code d’accès : 11592)

La case 06A a été ajouté sous la case 06 et permet d’indiquer si la société est une société de prêts indépendante, une société de fiducie indépendante ou une société indépendante faisant le commerce de valeurs mobilières. Lorsque les cases 06 et 06A sont cochées en même temps, Taxprep des sociétés tient compte des mesures annoncées dans le budget 2020-2021 du Québec concernant les sociétés qui sont des sociétés de prêts indépendante, des sociétés de fiducie indépendante ou des sociétés indépendante faisant le commerce de valeurs mobilières.

QC Acomptes, Acomptes provisionnels du Québec (code d'accès : VQC)

Le 18 mars 2020, le gouvernement du Québec a annoncé qu’il repoussait au 1er septembre 2020 le paiement des acomptes qui devenaient payables après le 16 mars 2020 et avant le 1er septembre 2020. Afin de calculer correctement les acomptes payables durant cette période, la question Voulez-vous effectuer les calculs des versements selon la date de paiement repoussée (COVID-19)? a été ajoutée pour indiquer que le calcul est effectué selon la date d’exigibilité repoussée. La réponse à cette question est Oui lorsque au moins l’une des dates saisies ou calculées dans les sections Tableau des versements mensuels et Tableau des versements trimestriels est après le 16 mars 2020 et avant le 1er septembre 2020.

- Dans les deux sections Tableau des versements mensuels et Tableau des versements trimestriels :

- La ligne Versement (COVID-19) a été ajoutée à la fin des tableaux pour calculer le montant d’acompte payable au 1er septembre 2020. Le champ sous la colonne Date indique 2020-09-01 et le champ sous la colonne Acomptes mensuels (ou Acomptes trimestriels) inclut alors tous les montants d’acomptes relatifs uniquement à l’impôt sur le revenu qui sont devenus payables après le 17 mars 2020 et avant le 1er septembre 2020.

- Veuillez noter que dans la colonne Acomptes mensuels (ou Acomptes trimestriels), les acomptes payables relativement aux autres taxes (taxe sur le capital et taxe compensatoire), si applicable, continueront à être calculés comme payables à la date originale.

- Dans les sections 1 – Méthode de la première base des acomptes provisionnels, 2 – Méthode combinée de la 1re et de la 2e base des acomptes provisionnels et 3 – Méthode de l'impôt estimatif, les lignes sont doublées afin de faire des calculs séparés pour les acomptes payables selon l’impôt sur le revenu ainsi que selon les autres taxes.

- Les lignes F1 et F2 ont été ajoutées à la fin de la partie Calcul de la base des acomptes provisionnels pour calculer la base des acomptes provisionnels relativement à l’impôt sur le revenu (ligne F1) ainsi que selon les autres taxes (ligne F2).

Si vous ne désirez pas calculer les versements des acomptes selon la date d’exigibilité repoussée, vous pouvez répondre Non à la question en utilisant une substitution et les calculs habituels s’appliqueront. De cette façon, aucun calcul relatif aux nouvelles lignes et champs ne s’effectuera.

RD-1029.8.6, Crédit d’impôt pour la recherche universitaire ou la recherche effectuée par un centre de recherche public ou par un consortium de recherche (code d’accès : 102986)

RD-1029.8.9.03, Crédit d’impôt relatif aux cotisations et aux droits versés à un consortium de recherche (code d’accès : 10298903)

RD-1029.8.16.1, Crédit d’impôt pour la recherche précompétitive en partenariat privé (code d’accès : 10298161)

Une question a été ajoutée dans la section Identification pour vous permettre d’indiquer si l’année d’imposition de la société qui a engagé les dépenses admissibles, ou l’exercice financier de la société de personnes admissible qui a engagé les dépenses admissibles, débute après le 10 Mars 2020 et si les travaux de recherche et développement ont été effectués après cette date. Lorsque la réponse à cette question est Oui, le seuil d’exclusion ne s’applique plus et les dépenses admissibles ne sont plus réduites par le montant de dépenses réductibles.

Colombie-Britannique

Colombie-Britannique

FIN 146, Authorization or Cancellation of a Representative (code d’accès : FIN146)*

Des diagnostics ont été ajoutés aux champs obligatoires. Ces champs sont marqués d’un astérisque, car ils doivent être remplis sans quoi le formulaire vous sera retourné.

Alberta

Alberta

AT1 Schedule 13, Alberta Capital Cost Allowance (code d’accès : A13)*

Les colonnes et lignes suivantes ont été ajoutées :

- Colonne 4, Cost of acquisitions from column 3 that are Accelerated Investment Incentive Property (AIIP) (ligne 029);

- Colonne 6, Amount from column 5 that is assistance received or receivable during the year for a property, subsequent to its disposition (ligne 031);

- Colonne 7, Amount from column 5 that is assistance repaid during the year for a property, subsequent to its disposition (ligne 033);

- Colonne 10, Proceeds of dispositions available to reduce the UCC of AIIP;

- Colonne 11, Net capital cost additions of AIIP acquired during the year;

- Colonne 12, UCC adjustments for AIIP acquired during the year (ligne 035);

- Colonne 13, UCC adjustments for non-AIIP acquired during the year (ligne 037).

Les colonnes et lignes suivantes ont été retirées :

- Colonne 7, 50% rule (ligne 011);

- Colonne 8, Reduced undepreciated capital cost.

Toutes les autres colonnes ont été renumérotées en conséquence.

Lorsque la déclaration AT1 est produite, les lignes 029, 031, 033, 035 et 037 sont incluses dans la transmission Netfile et dans l’impression des RSI.

Alberta Consent Form (code d’accès : AAUT)*

Vous pouvez désormais autoriser un tiers représentant à obtenir l’information sur le déclarant et annuler cette autorisation sur la même copie du formulaire. Il suffit d’activer les cases à cet effet au-dessus de la section 1. Client Taxpayer Identification.

Les cases à cocher (a) Authorize access by telephone, e-mail, fax and mail et (b) Authorize online access (TRACS). This access also includes authorization for telephone, e-mail, fax and mail ont été ajoutées à la section 2. Authorize a Representative. Lorsque la case (b) est activée, le champ Name of the Firm doit être vide. Le champ E-mail Address a également été ajouté dans cette section. Ces renseignements peuvent être mis à jour à partir du profil du cabinet si la case Update the information on the form based on the preparer profile used in the Identification form a été activée et que la case Update of the information in the form according to the information entered in Form RC59 or in Form RC59X, as applicable n’est pas activée. Les champs à propos de l’adresse et du numéro de télécopieur ont été retirés. La section 2 doit être remplie seulement pour autoriser un tiers représentant à obtenir l’information sur le déclarant. Si une copie du formulaire est remplie seulement pour annuler l’autorisation permettant à un tiers représentant d’obtenir l’information sur le déclarant, veuillez ne pas remplir la section 2. Lors de l’ouverture d’un fichier-client traité avec une version précédente de Taxprep des sociétés, aucune donnée ne sera conservée dans la section 2 de la copie remplie pour annuler l’autorisation permettant à un tiers représentant d’obtenir l’information sur le déclarant.

Tout comme pour la section 2, la section 3 doit être remplie seulement pour autoriser un tiers représentant à obtenir l’information sur le déclarant. Pour autoriser un particulier ou un cabinet à obtenir l’information du déclarant relativement à plus d’un programme, vous devez remplir une copie de ce formulaire pour chaque programme sélectionné. Lors de l’ouverture d’un fichier-client traité avec une version précédente de Taxprep des sociétés, un formulaire rempli pour autoriser un tiers représentant à recevoir l’information sur le déclarant pour lequel plus d’un programme a été sélectionné, des copies identiques du formulaire (sauf pour les programmes sélectionnés) seront créées. De plus, aucune donnée ne sera conservée dans la section 3 d’une copie remplie pour annuler l’autorisation permettant à un tiers représentant d’obtenir l’information sur le déclarant. Veuillez vérifier si des ajustements sont nécessaires.

La section 4, Cancel Representative(s), a été ajoutée et doit être remplie pour annuler l’autorisation permettant à un tiers représentant d’obtenir l’information sur le déclarant. Lorsque la case Update of the information in the form according to the information entered in Form RC59 or in Form RC59X, as applicable est activée, la section 4 est mise à jour en fonction des renseignements saisis dans le formulaire RC59X (code d’accès : RC59X).

Dans la section 5, Certification, le champ E-mail Address a été ajouté et est mis à jour en fonction de l’adresse courriel saisie dans le formulaire Identification (code d’accès : ID). Le champ Position, Office or Rank a été retiré, mais vous devez indiquer le rôle du signataire en activant la case appropriée.

AB Instalment, Alberta Tax Instalments (code d’accès : IAB)

Le 18 mars 2020, le gouvernement de l’Alberta a annoncé qu’il repoussait au 31 août 2020 le paiement des acomptes payables après le 17 mars 2020 et avant le 1er septembre 2020. Afin de calculer correctement les acomptes payables durant cette période, la question Do you want to calculate the instalments according to the extended payment date (COVID-19)? a été ajoutée pour indiquer d’effectuer le calcul selon la date d’exigibilité repoussée. La réponse à cette question est Yes lorsque au moins l’une des dates saisies ou calculées dans le tableau de calcul des versements est après le 17 mars 2020 et avant le 1er septembre 2020.

À la fin de ce tableau, la ligne Instalment (COVID-19) a été ajoutée pour calculer le montant d’acompte payable au 31 août 2020. Lorsque la réponse à la question est Yes, le champ sous la colonne Date indiquera 2020-08-31 et le champ sous la colonne Instalments required inclura alors tous les montants d’acomptes payables après le 17 mars 2020 et avant le 1er septembre 2020.

Renseignements techniques

Changements techniques

Nous sommes très fiers de vous présenter les nombreux changements techniques apportés à la version remaniée de Taxprep des sociétés. Nous sommes convaincus que ces changements sauront vous plaire :

Améliorations apportées à l'interface utilisateur

Les améliorations suivantes ont été apportées à l'interface afin d'épurer l'affichage des différentes vues de Taxprep des sociétés :

- Une seule barre d'outils : Les barres d'outils Standard et Avancée ont été combinées en une seule barre d'outils toujours affichée dont le contenu s'ajuste en fonction de la vue sélectionnée. Cette nouvelle barre d'outils offre également des boutons présentant un graphisme plus intuitif.

- Accès aux vues : La barre de raccourcis qui était disponible sur le côté gauche de la fenêtre principale de Taxprep des sociétés a été remplacée par le bouton

. Lorsque vous cliquez sur ce bouton, un menu s'affiche pour vous permettre de sélectionner la vue que vous voulez afficher.

. Lorsque vous cliquez sur ce bouton, un menu s'affiche pour vous permettre de sélectionner la vue que vous voulez afficher. - Zoom : L'outil permettant de modifier la taille des formulaires est désormais disponible dans le coin droit de la barre d'état.

Pour savoir comment utiliser cet outil, consultez la page Modifier l'affichage des formulaires.

Le facteur de zoom sélectionné s'appliquera uniquement aux formulaires. L'outil Xpress et le volet des diagnostics possèdent des options permettant d'appliquer un facteur de zoom différent de celui défini pour l'affichage des formulaires. - Suggestions de saisie automatique : Afin de faciliter l'entrée de données parfois répétitives, une liste de suggestions de saisie automatique classées en ordre alphabétique s'affiche désormais à partir des champs alphanumériques pour lesquels une telle liste existe. Débutez la saisie d'une valeur alphanumérique, et lorsqu'une liste s'affiche, cliquez sur la valeur que vous voulez insérer dans le champ.

- Barre d'état TaxprepConnect : La barre d'état TaxprepConnect a été modifiée. Le bouton Télécharger

permet de télécharger les données d'une société, alors que l'icône

permet de télécharger les données d'une société, alors que l'icône  permet d'afficher le formulaire Téléchargement TaxprepConnect (code d'accès : CONNECT) afin de visualiser les données téléchargées. De plus, vous pouvez placer le curseur de votre souris sur l'icône

permet d'afficher le formulaire Téléchargement TaxprepConnect (code d'accès : CONNECT) afin de visualiser les données téléchargées. De plus, vous pouvez placer le curseur de votre souris sur l'icône  afin d'afficher la date du dernier téléchargement effectué pour le fichier-client courant. Pour en savoir davantage sur TaxprepConnect, consultez la page Comment télécharger des données fiscales avec TaxprepConnect.

afin d'afficher la date du dernier téléchargement effectué pour le fichier-client courant. Pour en savoir davantage sur TaxprepConnect, consultez la page Comment télécharger des données fiscales avec TaxprepConnect.

Information sur les fichiers-clients dans la boîte de dialogue Ouvrir

Les informations sur le fichier-client affichées dans la boîte de dialogue Ouvrir ont été modifiées. Désormais, seuls le nom de la société et le numéro d’entreprise sont affichés dans la boîte de dialogue, et ces renseignements se trouvent au-dessus du nom du fichier.

Pour connaître rapidement les autres renseignements sur les fichiers-clients tels que l’état de la déclaration, la fin d’année d’imposition et les différents états TED, nous vous invitons à utiliser le Gestionnaire de clients. Le filtre Info sur les clients vous permet d’obtenir ces renseignements en un coup d’œil.

Présentation uniformisée de l'information dans les vues

En plus du Gestionnaire de clients, du Gestionnaire de formulaires, de la vue Journal TED et de la vue Archives TED, les vues suivantes sont également présentées sous forme de tableaux :

- Vue Modèles d'impression

- Vue Profils du cabinet

- Vue Filtres et diagnostics

- Vue Lettres et étiquettes

- Vue Tables de taux

- Vue Réseau Avancé (disponible avec la version Réseau Avancé)

Par conséquent, les fonctionnalités offertes dans ces vues pour afficher, classer et filtrer l'information sont identiques. Les améliorations suivantes ont été apportées à certaines fonctionnalités :

- La recherche s'effectue à partir de la zone de recherche ou en utilisant le raccourci-clavier Ctrl+F. Pour en savoir davantage à ce sujet, consultez la page Effectuer une recherche à l'intérieur des vues

- La zone de regroupement située dans le haut de la vue n'est plus constamment affichée. Pour effectuer le regroupement du contenu d'une vue selon une colonne, cliquez sur le bouton Grouper

, puis glissez l'en-tête d'une colonne dans la zone de regroupement affichée. Pour annuler le regroupement, cliquez sur le bouton Annuler le regroupement

, puis glissez l'en-tête d'une colonne dans la zone de regroupement affichée. Pour annuler le regroupement, cliquez sur le bouton Annuler le regroupement  .

. - Les filtres

disponibles sur les en-têtes de colonnes offrent maintenant plus de critères afin de vous permettre de trouver rapidement l'information recherchée. Ainsi, dans l'onglet Valeurs, vous pouvez saisir le texte recherché pour trouver dans la liste la valeur que vous voulez utiliser comme critère de sélection. Un deuxième onglet est également disponible pour vous permettre d'utiliser des fonctions de filtres avancées. Pour obtenir plus de renseignements, consultez la page Filtre basé sur le contenu d'une colonne.

disponibles sur les en-têtes de colonnes offrent maintenant plus de critères afin de vous permettre de trouver rapidement l'information recherchée. Ainsi, dans l'onglet Valeurs, vous pouvez saisir le texte recherché pour trouver dans la liste la valeur que vous voulez utiliser comme critère de sélection. Un deuxième onglet est également disponible pour vous permettre d'utiliser des fonctions de filtres avancées. Pour obtenir plus de renseignements, consultez la page Filtre basé sur le contenu d'une colonne.

Tel que mentionné précédemment, les vues Modèles d'impression, Lettres et étiquettes et Filtres et diagnostics sont maintenant présentées sous forme de tableaux. En plus de bénéficier des fonctionnalités énumérées plus haut, cette nouvelle façon de présenter l'information offre un classement des modèles par type de modèles, soit prédéfinis ou personnalisés : ainsi, les modèles personnalisés sont affichés en premier dans la vue, puisqu'ils sont les modèles utilisés le plus fréquemment.

Éditeur de lettres : plus d'outils d'édition offerts

Les améliorations suivantes ont été effectuées dans l'Éditeur de lettres utilisé pour définir le contenu des modèles de lettres et pour effectuer la mise en forme et la mise en page des lettres.

- Tableaux : Il est maintenant possible d'ajouter un ou des tableaux dans un modèle de lettres pour afficher des données dans des lignes et des colonnes. Pour obtenir de plus amples renseignements concernant les tableaux, consultez la page Ajouter, ou supprimer un tableau.

- Commentaires de révision : Il est maintenant possible d'ajouter des commentaires de révision à un modèle de lettres afin d'y inscrire toute information, suggestion ou question devant être communiquée à vos collègues responsables de la mise à jour ou de la révision du modèle de lettres. Pour obtenir plus de renseignements concernant les commentaires de révision, consultez la page Ajouter, modifier ou supprimer des commentaires.

- Outils de mise en page : Pour obtenir plus de renseignements concernant les différents outils offerts dans l'Éditeur de lettres, consultez la page À propos de l'Éditeur de lettres.

Xpress et volet des diagnostics : des outils plus faciles à utiliser

Il est maintenant possible de faire flotter le panneau de l’outil Xpress ou du volet des diagnostics afin de le déplacer. Celui-ci peut être déplacé vers un autre écran pour faciliter la saisie des données dans l'écran principal. Pour ce faire, dans la barre d'outils, cliquez sur le bouton Xpress  ou sur le bouton Diagnostics

ou sur le bouton Diagnostics  , puis sur Faire flotter, et déplacez le panneau vers l'autre écran. Consultez la vidéo pour obtenir une démonstration du volet flottant.

, puis sur Faire flotter, et déplacez le panneau vers l'autre écran. Consultez la vidéo pour obtenir une démonstration du volet flottant.

Des options pour modifier la taille du texte, le zoom avant  et le zoom arrière

et le zoom arrière  ont été ajoutées dans l'outil Xpress et le volet des diagnostics. Pour plus de renseignements sur ces options, consultez les pages Personnaliser l'affichage de la liste Xpress et Personnaliser l'affichage des diagnostics.

ont été ajoutées dans l'outil Xpress et le volet des diagnostics. Pour plus de renseignements sur ces options, consultez les pages Personnaliser l'affichage de la liste Xpress et Personnaliser l'affichage des diagnostics.

De plus, puisqu’il est maintenant possible de faire flotter le panneau de l’outil Xpress, la barre d’outils Parcourir a été retirée du menu Affichage/Barre d’outils.

Changements relatifs aux diagnostics

Puisque l'information dans le volet des diagnostics est présentée sous forme de tableau, une zone de regroupement située dans la partie supérieure du volet, où vous pouvez effectuer le regroupement du contenu du volet selon une colonne, est également disponible. Pour effectuer le regroupement du contenu du volet des diagnostics selon une colonne (par exemple, la colonne Type), cliquez sur le bouton Grouper , puis glissez l'en-tête de la colonne dans la zone de regroupement affichée.

, puis glissez l'en-tête de la colonne dans la zone de regroupement affichée.

Les diagnostics sont classés par groupe, et chaque groupe est présenté dans une grille séparée. Le nom du groupe ainsi que le nombre de diagnostics sont indiqués sur des onglets :

- L’onglet À traiter affiche la liste de tous les diagnostics émis par Taxprep des sociétés qui n’ont pas encore été traités.

- L’onglet Vérifiés affiche la liste de tous les diagnostics qui ont été vérifiés lors d’une première

ou deuxième

ou deuxième  révision.

révision. - L’onglet Ignorés affiche la liste tous les diagnostics qui ont été ignorés lors d’une première

ou deuxième

ou deuxième  révision.

révision.

Précisions relatives aux diagnostics

- Un diagnostic résolu ayant l'annotation

ou

ou  demeure affiché dans l'onglet Vérifiés; toutefois, la couleur des indicateurs affichés dans la colonne Annotation est modifiée (

demeure affiché dans l'onglet Vérifiés; toutefois, la couleur des indicateurs affichés dans la colonne Annotation est modifiée ( ou

ou  ).

). - L'indicateur de diagnostic d'un champ fiscal

n'est plus affiché lorsque les diagnostics émis pour ce champ sont annotés et qu'aucun autre diagnostic ne s'applique à ce champ. Toutefois, le ou les diagnostic s'affichent avant l'impression de la déclaration.

n'est plus affiché lorsque les diagnostics émis pour ce champ sont annotés et qu'aucun autre diagnostic ne s'applique à ce champ. Toutefois, le ou les diagnostic s'affichent avant l'impression de la déclaration.

Les outils d'aide : plus facilement accessibles

Centre d'aide en ligne

Taxprep des sociétés met à votre disposition un Centre d'aide disponible en ligne contenant des pages de renseignements fiscaux et techniques qui répondront à vos différentes questions et vous aideront à utiliser efficacement Taxprep des sociétés. Lorsque vous consultez l'aide, la rubrique d'aide pertinente s'affichera dans le navigateur Web par défaut de votre ordinateur.

En tout temps, vous pouvez utiliser la zone de recherche située dans le coin supérieur droit de la page pour obtenir des renseignements sur un sujet précis.

En plus d'offrir des renseignements techniques et fiscaux régulièrement mis à jour, le Centre d'aide contient des informations de soutien (telles que les notes de dépannage et la foire aux questions) et vous offre des liens utiles vers les sites Web de l'ARC et de Revenu Québec ainsi que vers certains centres d'aide de logiciels intégrés à Taxprep des sociétés.

Portail professionnel

Le Portail professionnel s'affiche dorénavant dans le navigateur Web par défaut de votre ordinateur. Cela vous permet de consulter le Portail professionnel dans un autre écran et ce, tout en poursuivant votre travail dans Taxprep des sociétés. Assurez-vous d'inscrire votre nom d'utilisateur et mot de passe des services CCH dans les options et paramètres de Taxprep des sociétés pour bénéficier des avantages offerts par ces services dans le Portail Professionnel.

Emplacement des dossiers

L'emplacement de certains dossiers relatifs à Taxprep des sociétés, qui était dans le dossier CCH, est maintenant dans le dossier Wolters Kluwer. Par conséquent, lors de l'installation, Taxprep des sociétés proposera un emplacement différent pour les éléments suivants :

- le dossier d'installation de Taxprep des sociétés;

- la base de données et des fichiers de transmission; et

- les modèles.

|

Remarques :

|

Améliorations apportées à la vue Réseau Avancé (disponible dans la version Réseau Avancé)

Tout comme le Gestionnaire de clients, le Gestionnaire de formulaires et les différentes vues de modèles, la vue Réseau Avancé est maintenant présentée sous forme de tableau. Vous pouvez ainsi profiter des différentes fonctionnalités offertes dans ces vues pour personnaliser l'affichage selon vos besoins et effectuer des recherches.

La vue Réseau Avancé est divisée en deux parties qui vous permettent de visualiser, d'ajouter, de supprimer et de modifier les propriétés des groupes et des utilisateurs :

- La partie supérieure concerne les groupes d'utilisateurs.

- La partie inférieure concerne les utilisateurs : en sélectionnant un groupe dans la partie supérieure de la vue, les utilisateurs associés à ce groupe sont affichés à cet endroit.

Pour obtenir de plus amples renseignements concernant la version Réseau avancé, consultez la rubrique À propos de la vue Réseau avancé.

Configurations avancées

Modification à la Trousse de développement Taxprep

Le guide Taxprep Development Toolkit Instructions et le fichier Excel Taxprep T2 Development Toolkit Demo sont uniquement disponibles dans le Centre d'aide en ligne.

Certains changements ont été apportés à la Trousse de développement Taxprep. Il est important de bien lire la rubrique Taxprep Development Toolkit Instructions (disponible en anglais seulement) et de modifier les propriétés ainsi que les fonctions de vos applications afin que celles-ci fonctionnent correctement. Voici un aperçu des principaux changements :

Différences entre Taxprep des sociétés, Édition classique 2019 v.1.0 et Taxprep des sociétés 2019 v.2.0 (version améliorée) :

- ITaxprepLicenceManager de l’édition classique devient ITaxprepLicenseManager dans la version améliorée;

- ITaxprepCell.Value de l’édition classique devient ITaxprepCell.GetValue() et ITaxprepCell.SetValue()dans la version améliorée;

- des modifications ont été apportées à tous les <Enum> dans la version améliorée; et

- Les ProgID suivent maintenant la convention d’appellation suivante : Produit.Type.Version (par exemple, TaxprepCom2019v2.Taxprep2019T2Return de l’édition classique devient TaxprepT2.Return.2019v2 dans la version améliorée).

Différences entre les versions améliorées de Taxprep des sociétés 2019 v.1.0 et Taxprep des sociétés 2019 v.2.0

- IT22019v2TaxprepCell de la version améliorée 1.0 devient ITaxprepCell dans la version améliorée 2.0;

- IT22019v2TaxprepGroup de la version améliorée 1.0 devient ITaxprepGroup dans la version améliorée 2.0;

- IT22019v2TaxprepLicenceManager de la version améliorée 1.0 devient ITaxprepLicenseManager dans la version améliorée 2.0;

- IT22019v2TaxprepNetworkManager de la version améliorée 1.0 devient ITaxprepNetworkManager dans la version améliorée 2.0;

- IT22019v2TaxprepReturn de la version améliorée 1.0 devient ITaxprepReturn dans la version améliorée 2.0; et

- les ProgID suivent maintenant la convention d’appellation suivante : Produit.Type.Version (par exemple, wkxxxx2019t2.wk2019t2return de la version améliorée 1.0 devient TaxprepT2.Return.2019v2 dans la version améliorée 2.0).

Une section a également été ajoutée dans la rubrique d’aide, expliquant comment utiliser la Trousse de développement Taxprep à partir d’une application .NET.

Installation silencieuse

Il est maintenant possible d’effectuer l’installation de Taxprep des sociétés de façon silencieuse en utilisant l’invite de commande de Windows. Pour obtenir plus de renseignements concernant l’installation silencieuse, consultez la page Installation silencieuse.

Module complémentaire d’Excel pour Taxprep

Une nouvelle version du Module complémentaire d’Excel pour Taxprep est disponible. Cette nouvelle version est nécessaire pour utiliser le Module complémentaire d’Excel pour Taxprep avec la version améliorée de Taxprep des sociétés.

L’installation de cette nouvelle version requiert la désinstallation de l’ancienne version du Module complémentaire d’Excel. Cette désinstallation est prise en charge par l’assistant d’installation du nouveau Module complémentaire d’Excel pour Taxprep.

Pour obtenir de plus amples renseignements concernant le Module complémentaire d’Excel pour Taxprep, consultez la rubrique Module complémentaire d'Excel pour Taxprep.

Intégrations logicielles

Autres intégrations

- Intégration avec la Suite comptable CCH : Des intégrations aux logiciels CCH Document On-Premise et CCH Portal sont disponibles avec Taxprep des sociétés.

- Intégration avec Taxprep Forms : La commande Créer un fichier Taxprep Forms qui permet de créer un fichier-client Taxprep Forms incluant des données du formulaire Identification n'est actuellement pas disponible dans Taxprep des sociétés. L'intégration sera disponible dès que la version remaniée de Taxprep Forms sera lancée.

Modifications dans les options et paramètres

Le bouton Appliquer a été retiré de la boîte Options et paramètres. Vous devez maintenant effectuer les modifications dans les différents panneaux, puis cliquez sur le bouton OK.

L’option pour sélectionner l’orientation du papier lors de l’impression d’étiquettes a été retirée du panneau Étiquettes/Format.

Modification à l’onglet Fichiers joints de la boîte de dialogue Propriétés

Plusieurs modifications ont été apportées à l’interface de l’onglet Fichiers joints de la boîte de dialogue Propriétés. Consultez la rubrique Joindre un fichier pour obtenir de plus amples renseignements.

Nouveautés depuis la version améliorée de 2018

Amélioration de la performance de Taxprep des sociétés

Nous sommes conscients que la performance de vos outils de travail est un élément essentiel à la réussite de votre saison d’impôt. C’est pourquoi beaucoup d’efforts ont été consacrés à l’amélioration de la performance de Taxprep des sociétés relativement à la conversion des fichiers-clients, au recalcul des données et à l’impression des déclarations.

Changements à l’emplacement de l’information obligatoire sur les formulaires du Québec

Conformément aux exigences fournies par Revenu Québec, le nom de la société, le numéro d’entreprise du Québec (NEQ) ainsi que le numéro d’identification de la société seront désormais imprimés dans le bas de chaque page des formulaires de Revenu Québec.

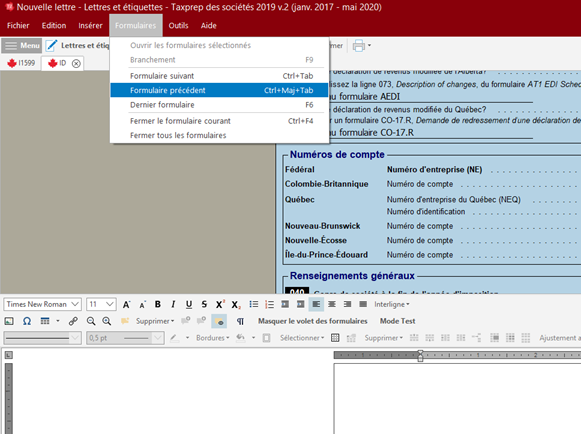

Ajout du menu Formulaires dans les vues d’édition des modèles

Le menu Formulaires et les raccourcis-claviers des commandes de ce menu sont de nouveau disponibles dans les différentes vues d’édition des modèles.

Récupération de la configuration effectuée dans la version précédente

Les éléments suivants de la configuration effectuée dans la version précédente de Taxprep des sociétés sont de nouveau disponibles :

Conversion des différents modèles

Tous les modèles (c’est-à-dire les modèles de lettres aux clients, les filtres-clients, les profils du cabinet et les modèles d’impression) créés dans une version précédente doivent être convertis pour être utilisés avec Taxprep des sociétés 2020 v.1.0.

Les modèles peuvent être convertis au moyen de la fonctionnalité Convertir, qui est disponible dans chaque vue des modèles.

Calculs corrigés

Les problèmes suivants ont été corrigés dans la version 2020 1.0 :

Fédéral

Fédéral

Québec

Québec

- CO-1159.2 - Modification du taux de la taxe compensatoire sur les salaires versés à partir du 1er avril 2020 pour les sociétés indépendantes de prêts, de fiducie ou faisant le commerce de valeurs mobilières

- Retrait du seuil d’exclusion pour les formulaires RD-1029.8.6, RD-1029.8.9.03 et RD-1029.8.16.1 pour une année d’imposition ou d’un exercice financier qui débute après le 10 mars 2020

- CO-1029.8.36.SM – Hausse du taux à la ligne 61 utilisé dans le calcul de la limite basée sur les frais de production cumulés pour le crédit d’impôt pour la production de spectacles

- CO-1029.8.36.ES – Hausse du taux applicable à la ligne 64 pour calculer la limite basée sur les frais de production cumulés

- Grille de calcul de la déduction pour amortissement (DPA) – La ligne 225 de la colonne Québec inclut le coût en capital pour un bien acquis dans l’année d’imposition qui n’est pas un BIIA

Colombie-Britannique

Colombie-Britannique

Transmission électronique

Comment obtenir de l’aide

Si vous avez des questions concernant l’installation ou l’utilisation du logiciel, plusieurs options s’offrent à vous. Accédez au Portail professionnel ou à la Base de connaissances pour obtenir des trucs et des renseignements utiles sur l’utilisation du logiciel. Pour obtenir de l’aide à partir du logiciel, appuyez sur F1 et consultez les rubriques qui vous intéressent.

Info-bulletin Taxprep

Afin de vous faire gagner du temps, nous vous avons automatiquement inscrit(e) à l’Info-bulletin Taxprep, un bulletin électronique qui vous permet de rester à jour en vous communiquant régulièrement de l’information sur la plus récente version de Taxprep des sociétés. Si vous désirez modifier votre inscription à l’Info bulletin Taxprep, visitez le site Web de Wolters Kluwer et, dans la section Info-bulletin, sélectionnez Gestionnaire Info-bulletin.

Vous pouvez également envoyer un message à cservice@wolterskluwer.com pour demander des renseignements généraux ou indiquer les produits sur lesquels vous aimeriez recevoir de l’information (Taxprep des particuliers, Taxprep des sociétés, Taxprep des fiducies, Taxprep Forms ou la Suite comptable CCH).

Comment nous joindre

Courriel

Service à la clientèle :

Soutien technique et fiscal :

Téléphone

1-800-268-4522